ロビンフッドが11.5%下落、仮想通貨収益減少が第4四半期決算に影響

Robinhood株は2026年2月11日に11.5%下落し75.83ドルとなった。これは同社が第4四半期決算を発表し、主に暗号資産取引活動の急激な減速により収益予想を下回ったためである。

この売りは、年間収益が過去最高の45億ドルに達した一方で、四半期の暗号資産ベースの取引収益が大幅に減少した複雑な決算発表に続いて起きた。

この反応は、同社の取引収益構成において依然として重要な貢献要因である暗号資産主導のボラティリティに対する投資家の敏感さを反映している。

暗号資産の弱さが収益未達を牽引

Robinhoodは第4四半期の収益を12.8億ドルと報告したが、これはウォール街の予想である13.2億ドルから13.4億ドルの範囲を下回った。収益未達にもかかわらず、希薄化後1株当たり利益は0.66ドルとなり、コンセンサス予想の0.63ドルを上回った。

主な逆風は暗号資産取引収益から来ており、2025年第4四半期には前年比38%減の2.21億ドルとなり、2024年の同期間の3.58億ドルから減少した。この減少は、個人投資家の取引意欲の低下とビットコイン価格のより広範な調整と重なった。

ユーザーエンゲージメント指標も軟化した。1日あたりのアクティブユーザー数は前年比13%減の1,300万人となり、FactSetの予想である1,420万人を下回った。取引量の減少とユーザー活動の低下の組み合わせが、取引ベースの全体収益に重くのしかかった。

アナリストは目標株価を引き下げるも長期格付けは維持

決算発表後、複数のアナリストが目標株価を引き下げた一方で、建設的な長期見通しは維持した。

JPMorganは目標株価を130ドルから113ドルに引き下げ、成長の鈍化と2025年の好調な実績との比較が困難であることを理由に挙げた。Barclaysは目標株価を159ドルから124ドルに引き下げ、オプションと暗号資産取引におけるテイクレートの低下を指摘したが、オーバーウェイト格付けは維持した。Piper Sandlerは目標株価を155ドルから135ドルに引き下げ、短期売買のボラティリティの高まりを指摘したが、Robinhoodを個人投資家向けの主要な「スーパーアプリ」プラットフォームと評した。

Zacks Investment Researchはより慎重なトーンを取り、暗号資産の減速は季節的なものではなく構造的なものに見えると示唆し、アプリベースの暗号資産取引量が2026年1月にさらに57%減少したことを強調した。

多様化が一部の暗号資産圧力を相殺

暗号資産取引の縮小にもかかわらず、他の事業セグメントは回復力を示した。予測市場は際立ったカテゴリーとして浮上し、第4四半期だけで85億件の契約が取引された。

Robinhood Goldのサブスクリプションは前年比58%増加し、過去最高の420万ユーザーに達し、経常収益源を支えた。純金利収益は39%増加して4.11億ドルとなり、利息付き資産の成長とより高い金利環境に牽引された。

これらのセグメントは取引主導カテゴリーのボラティリティを部分的に相殺したが、暗号資産は活発な市場サイクル中において依然として重要な収益レバーであり続けている。

構造的な意味合い

この決算報告はRobinhoodの進化する収益構成を強調している。暗号資産活動が循環的なボラティリティをもたらし続ける一方で、サブスクリプション、金利収入、予測市場の成長は継続的な多様化を示唆している。

株価の反応は、より広範なプラットフォーム戦略の崩壊ではなく、個人投資家の暗号資産エンゲージメントに関する短期的な不確実性を反映している。今後のパフォーマンスは、デジタル資産取引が安定するか、あるいは多様化された収益源が暗号資産関連の弱さを吸収し続けるかに左右される可能性が高い。

Robinhood Drops 11.5% After Crypto Revenue Slump Weighs on Q4 Resultsの投稿はETHNewsに最初に掲載されました。

関連コンテンツ

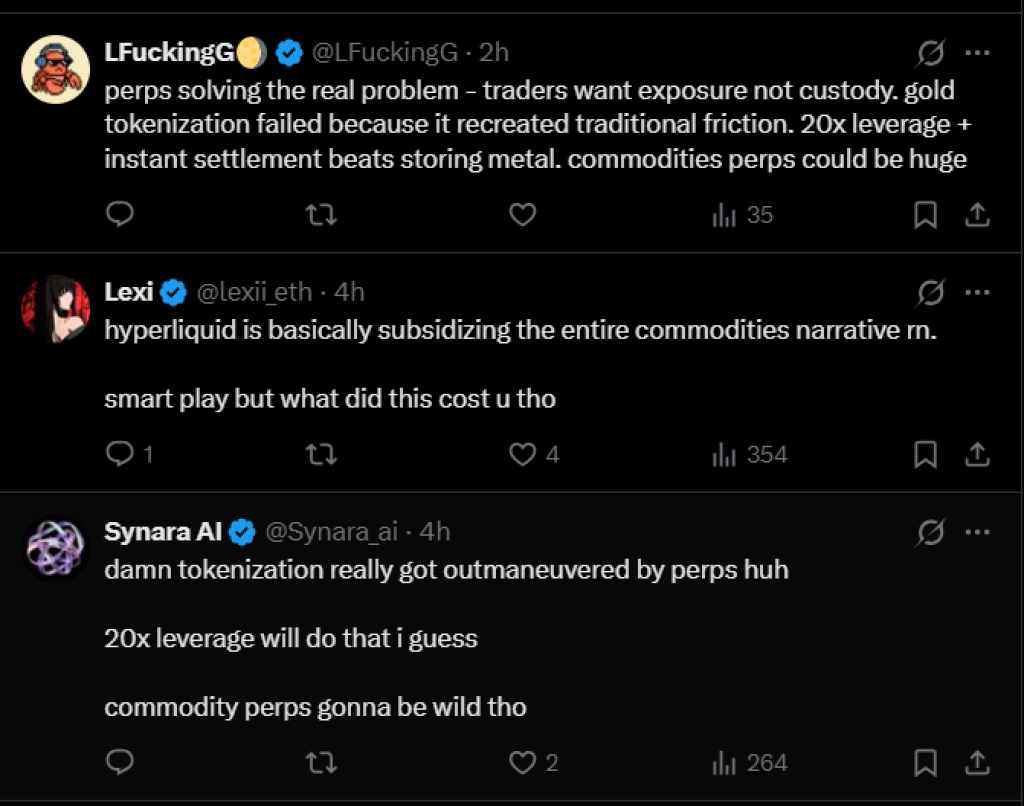

トークン化されたゴールドが崩壊中 – Hyperliquid (HYPE) Perpsが戦争に勝利

トルテビア・ファイナンス・アカデミーが「認知優先」投資フレームワークを発表